- 2022年2月18日

【事業復活支援金】特例申請が始まりました

本日(2月18日)から、事業復活支援金の特例申請が始まりました。これまで、添付書類が足りない、法人なりをしたので比較対象となる基準年の売上がないなどの理由で申請できなかった方も申請できるようになります。

特例申請の種類(個人の場合)

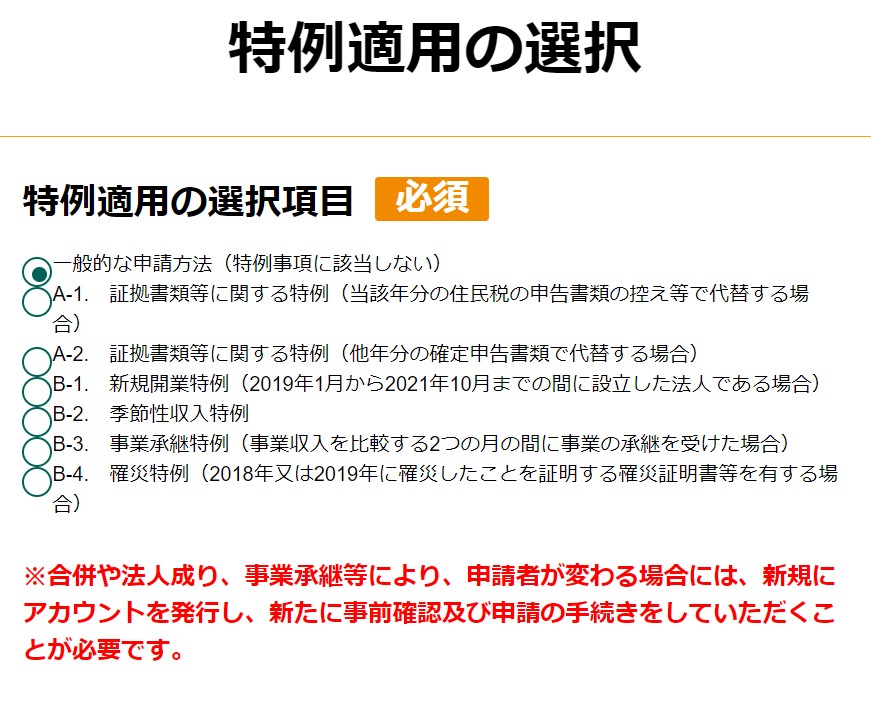

特例申請には、「証拠書類等に関する特例」(A特例 A-1~2)と、「給付額等に関する特例」(B特例 B-1~4)の2種類があります。

提出する書類が足りない場合でも、特例申請ではなく、通常申請で申請できる場合がありますので、ご注意ください。

A-1 特例

事業復活支援金の申請の際には、以下のような書類が必要です。(個人の場合)

.png)

①確定申告書別表一の控え(青色の場合は、青色申告決算書の控えも) 2019年分、2020年分

②対象月の売上台帳等

③ 振込先の通帳

④本人確認書類

⑤宣誓・同意書

一時支援金及び月次支援金の受給実績がなく、継続支援関係がない場合

⑥基準月の売上台帳等

⑦基準月の売上に係る通帳等

⑧基準月の売上に係る1取引分の請求書・領収書等

このうちA-1特例は、事業所得の金額が20万円以下で確定申告の義務がなかった等の理由で、①の2019年又は2020年の確定申告書がなく提出できない、という方が利用します。確定申告書の代わりに、住民税の申告書で代替することができます。

2019年、2020年に開業した方で、住民税の申告書もない方は、開業届等を提出することができます。

A-2 特例

A-2特例は、2019年分又は2020年分の確定申告書がなく、同じ年の住民税の申告書も出せない場合に利用できる特例です。本来の年の確定申告書の代わりに別の年度の確定申告書を提出することで、申請をすることができます。

たとえば、2019年分の書類が出せない場合は、2018年、2020年、2021年の3年分の確定申告書を提出します。本来、2018年の確定申告書を提出する必要があるのは、2018年11月~2019年3月を基準期間に選んだ方のみなのですが、2019年11月から2020年3月、2020年11月~2021年3月の基準期間を選んだ場合でも代替書類として2018年,2021年の確定申告書を提出することで要件を満たすことができます。

2020年分の確定申告書がだせない方の場合は、2018年、2019年、2021年の3年分の申告書を代替書類として提出します。

この特例を使用する場合は、基準期間が変更になり、支給される金額の算定に影響しますのでご注意ください。

B-1 新規開業特例

2019年又は2020年に開業した方が使う特例です。比較の基準となる金額が開業した年の月平均金額になります。2019年9月に開業した方で、2019年11月を比較基準に使う場合は、2019年9月~12月までの4か月間の売上を合計した上で、月数で割って月平均金額を算出します。

事業復活支援金の給付額の算定は、30%以上50%減の判定のほかに、基準期間全体の売上から、対象月×5の金額を引くという算定があります。特例を使用するかどうかで金額が変動することがあります。

開業特例を使用する場合は、開業年の確定申告書の代わりとして、開業届、地方税の事業開始等申告書が必要になります。

B-2 季節性収入特例(月あたりの事業収入の変動が大きい事業者)

B-2特例は、基準期間の中のどこかの連続する3か月を比較して、事業収入の合計が30%以上減少してる場合に利用します。不動産の売買契約が成立して引渡まで終わったタイミングで収入が入る不動産会社さんとか、案件ごとに収入が入るフリーランサーなど月ごとによって変動が大きい方は利用されるとよいでしょう。

この特例を使う場合、選択した季節性収入の期間3か月分をカバーする請求書や通帳、売上台帳をご用意いただく必要があります。

B-3 事業承継特例

基準期間の間に事業承継を受けた方が利用します。申請する方の分だけではなく、事業承継をした人(先代オーナー)の確定申告書などの書類も必要になります。

事業承継をされた方は、2020年1月~2022年4月30日までの間に事業承継を受けた方の開業届をしている必要があります。たとえば、ご高齢で今後事業を続けることは困難であるが、一緒に事業をしているご家族が家業を継ぐ場合などは、この特例を利用できる可能性があります。

この特例を利用しようとしている場合は、まず、開業届を出していただくことが必要です。

B-4 罹災特例

2018年、2019年に、地震、水害などの被害を受けて罹災証明書の発行を受けた方が利用する特例です。罹災証明書が添付書類になっています。

法人の場合

法人の場合は、以下の8つの特例が用意されています。特に問い合わせの多い、B-1、B-6、B-7について説明します。

A-1 証拠書類等に関する特例

B-1 新規開業特例

B-2 季節性収入特例

B-3 合併特例

B-4 連結納税特例

B-5 罹災特例

B-6 法人なり特例

B-7 NPO法人・公益法人等特例

B-1 新規開業特例

2019年1月~2021年10月までに法人を設立した場合に使える特例です。法人の場合は、事業概況説明書に記載された毎月の売上高が算定の基礎となりますが、開業年の売上高について、個人事業主の白色申告の場合と同様に、開業年の収入全体から月平均額を算定して比較の根拠とすることができます。

この特例を利用するためには、法人の履歴事項全部証明書に記載されている設立年月日が、平成31年1月以降であることが必要になります。

B-6 法人成り特例

個人事業主から法人形態に移行した場合に、法人になる前の個人事業主の時代の収入を比較の基準に用いることができる特例です。

ただし、2020年1月以後に法人化した場合にしか使うことができません。

添付書類として、法人化する前の個人事業主時代の確定申告書、基準月の売上台帳、通帳、請求書なども必要になります。法人の設立届出書などもご用意ください。

B-7 NPO法人・公益法人等特例

NPO法人の場合、寄付金や補助金などを除いた事業収入のみが算定の基準となりますが、以下の要件に合致すれば、寄付金収入も算定に含めることができます。

①寄付金が事業活動と密接に関連しており、寄付金の額を事業収益の額で除した割合が50%以上

②新型コロナウィルス感染症の影響で30%以上減少したこと

③対象月の事業費支出が、基準月の事業費支出と比べて減少していること

増加させている場合は、増加させる特別な理由があること

④基準月を含む事業年度の活動実績があること

寄附型NPOの特例は、通常の法人の申請に比べて添付すべき資料が多いです。簡単申請も認められおりませんので、申請をご検討の方は、早めにご準備をしてください。